乾照光电(300102)9月16日晚间公告,公司签署框架协议,拟以发行股份及支付现金等方式,收购浙江博蓝特半导体科技股份有限公司的控股权,并募集配套资金。据公开资料,博蓝特半导体成立于2012,主要从事LED图形化蓝宝石衬底的研发、生产和销售。乾照光电收购博蓝特,意味着其开始向产业链上游延伸。

在当前的LED产业界,屡屡见到外延芯片厂延伸产业链至蓝宝石衬底,例如,投资70亿元自建衬底的三安光电、收购云南蓝晶的华灿光电,以及试图定增募资的澳洋顺昌。本文深度探讨三个问题:为什么乾照光电要布局蓝宝石衬底,推进产业链上下游一体化?为什么有些企业选择自建有些却选择并购?为什么乾照光电标的选择是收购博蓝特?

问题一:为什么乾照光电要布局蓝宝石衬底?

1:向上建设供应链,是外延芯片厂规模扩大后的必然选择。

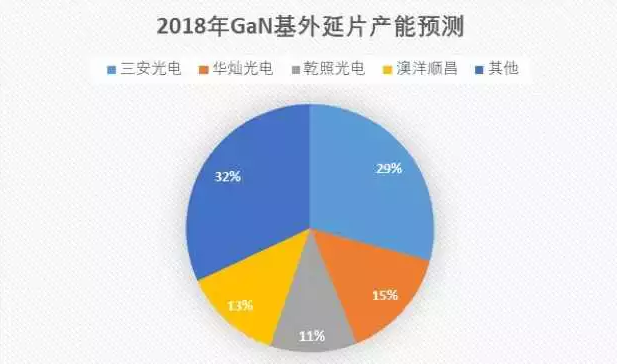

从当前外延芯片厂的格局来看,近年来,随着国内芯片大厂的持续扩产,海外企业和国内三线小厂的逐步收缩,LED芯片行业的新格局逐渐形成:产业向大陆聚集,产能向龙头聚拢。当芯片价格下降到小厂的盈亏平衡点时,小厂将逐渐关停,早期的陈旧机台也将逐步淘汰,预计到2018年年底,前五大外延芯片厂将占据总产能的70%以上。

数据来源:依据公开资料预测

2017年,乾照光电发布公告,拟投资50亿建设子公司江西乾照,扩产蓝绿白光,新增产能160-200万片/月。项目分为两期,一期投资25亿元,60-80万片/月的产能,将于2018年年底释放。

当外延芯片厂的产能扩大到一定程度,为了保证供应链的安全和稳定,外延芯片厂有必要自建或收购衬底厂,所以我们看到,国内LED外延芯片的龙头企业,例如三安光电、华灿光电等,都纷纷布局衬底,完善自身供应链体系的闭环式发展。

江西乾照扩产完成后,加上厦门厂区原有的每月45万片,乾照光电的体量在外延芯片厂里将占据重要地位,预计将成为国内第三或第四。向上建设供应链,是其规模发展后的必然选择。

2:进军上游衬底,可以有效降低外延芯片厂的成本。

一方面,虽然当前MOCVD设备和原材料都有较大幅度的下降,但衬底在材料成本中占比依然最大,在45-50%左右。降低衬底的成本,对整体成本的降低,效果最为显著。

数据来源:中国产业信息网

另一方面,据法国Yole统计,蓝宝石,作为衬底的应用约75%,其中作为LED衬底材料的占比约95%。蓝宝石衬底市场主要取决于外延片需求。供给弹性小,需求弹性也小,这导致了蓝宝石衬底价格曾经的“过山车”现象。外延芯片厂延伸至衬底,能有效地抵抗供需关系导致的价格波动。

3:有利于衬底和外延工艺的相互磨合,提升产品品质。

据悉,PSS衬底的图案对外延长晶影响较大,尤其是PSS衬底上镀AlN薄膜,只有外延工艺和蓝宝石衬底充分匹配后,才能得到较好的良率和较高的亮度。将衬底囊括到外延芯片厂的体系里,有助于LED产品的品质提升。

综上所述,我们不难理解乾照光电在产能即将大幅攀升的前夕,剑指产业链的上游衬底。

问题二:为什么三安选择自建,华灿却选择并购?

外延芯片厂向上延伸产业链至蓝宝石衬底,有两种最常见的布局方式——自建或并购。自建可参考的案例有三安光电和澳洋顺昌,并购可参考的有华灿光电。

(1)自建的案例——三安光电和澳洋顺昌。

晶安光电是三安光电股份有限公司的全资子公司,主要从事LED蓝宝石衬底的研发、生产与销售,总投资70亿元。2016年底,晶安光电的一、二期完成投资37.8亿元,实现LED衬底平片年产能150万片/月,长晶自制晶棒月产量达到106万毫米,PSS图形化衬底片40万片/月。随后,在2017年初,晶安光电三期项目启动,拟投资32.66亿。

2017年8月,澳洋顺昌发布预案:非公开发行募资9.1亿,建设蓝宝石图形化(PSS)产业项目,该项目计划形成600万片/年的4寸PSS衬底的生产能力,建成涵盖晶棒切、磨、抛及平片蓝宝石衬底图形化的一体化生产线。2018年4月12日收到中国证监会核发的批复,但是2018年8月8日公司公告,由于资本市场环境的变化,未能在有效期内完成非公开发行,批复到期自动失效。2018年半年报发布后,据公司相关负责人介绍,目前LED蓝宝石切磨抛和PSS衬底项目部分产能已经试运行,进度有所延迟,公司将依据试运行的情况和市场情况实施后续的项目建设。

(2)并购的案例——华灿光电。

华灿光电2015年8月11日晚间发布公告,拟通过发行股份及支付现金的方式华购买云南蓝晶科技股份有限公司100%股权,并向上海虎铂新能股权投资基金合伙企业(有限合伙)、周福云、叶爱民、杨忠东非公开发行股份募集配套资金。

从公开的历年中报数据上看,并购后,云南蓝晶的主营收入和净利润逐年大幅攀升,其他方面也表现突出,例如,毛利率基本维持在40%左右,净利率也在25%以上,给华灿光电增色不少。

数据来源:wind

2017年8月,华灿光电全资子公司蓝晶科技与玉溪市红塔区政府,就新增年产3500万片LED衬底片扩建项目签署框架协议,项目预计总投资10亿元。项目达成后,据称蓝晶科技有望成为全球产能规模最大的蓝宝石基片生产企业之一。

蓝宝石衬底属于技术密集型和资本密集型产业,无论是自建还是并购,业内均有成功案例。现在看来,乾照光电选择了并购。那么,乾照光电为何选择并购博蓝特?

问题三:为什么乾照光电标的选择是收购博蓝特?

从当前衬底厂的格局来看,国内主要的PSS生产商有东莞中图、晶安光电、博蓝特、水晶光电和徐州同鑫。第一大PSS衬底制造商东莞中图,产能远高于乾照光电的需求。晶安光电是三安光电的自建衬底厂,水晶光电隶属于自身上市公司旗下。而博蓝特的产能与乾照光电扩产后的需求则较为匹配,且其产品品质已得到国内多家外延芯片厂的验证。由此看来,并购博蓝特,是比较不错的选择。

综上可窥见,乾照光电并购博蓝特,是其在产业链上下游战略布局的重要一环,也是在当前衬底厂里的最佳选择。后续进展,让我们拭目以待。

文章来源:行家说——财经评论